嘉实基金赖礼辉:权益中期适度乐观,债券中性偏谨慎-世界今头条

虎年年底,A股强势反弹,基金发行市场也迎来“小阳春”,在前期震荡市中表现可攻可守的“固收+”产品经过市场验证后依旧备受追捧。兔年伊始,最早耕耘固收投资领域之一的嘉实基金即将推出的“固收+”新作嘉实多盈债券,通过股债配置,力争带给持有人更好投资体验,吸引了一众投资者的关注,有望成为新年新爆款。

强将管理,瞄准多维收益

嘉实基金公告显示,2023年2月6日-2月24日,嘉实多盈债券(代码:A类:017717,C类:017718)将正式公开发行,拟由嘉实“固收+”赛道基金经理赖礼辉担纲。

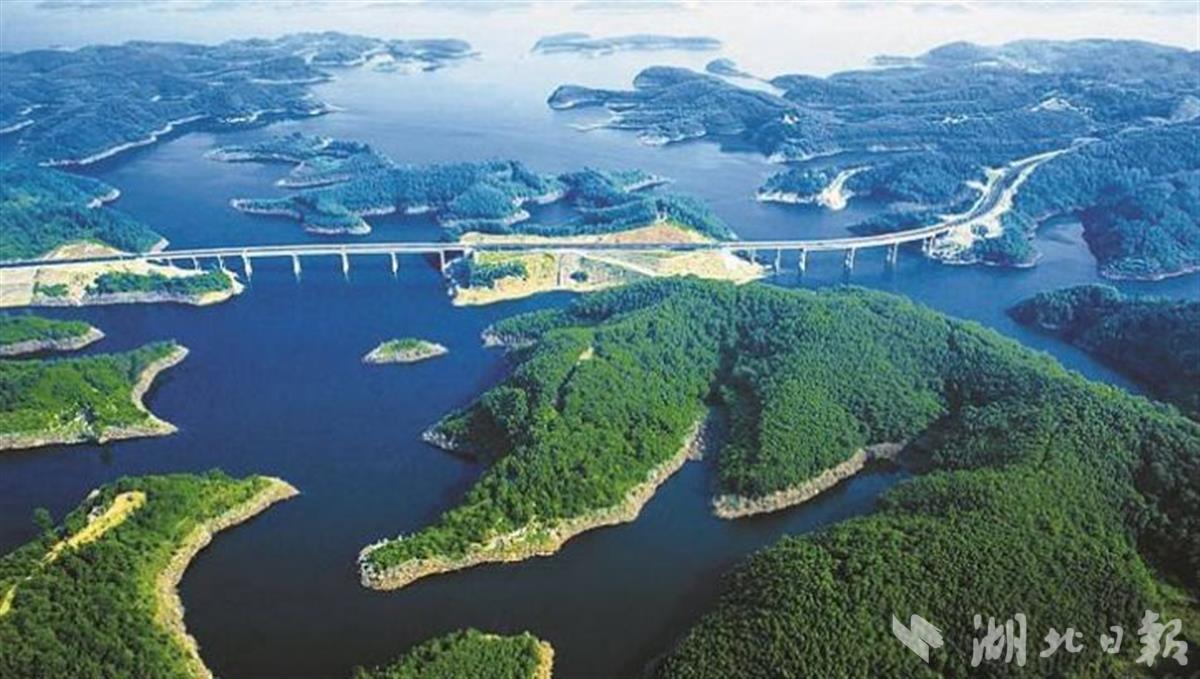

(相关资料图)

(相关资料图)

据悉,赖礼辉有着超15年股债投研经验,其中8年投资经验,是典型的混合型投资选手,经历多轮股债牛熊,擅长利用大类资产配置方法论管理低混产品。

截止2022年三季度,赖礼辉在管基金规模超120亿元,其中不乏绩优产品。如以稳健业绩闻名业内的嘉实安益,自2017年-2021年,每年均实现4%以上的正收益。截至2022年12月末,嘉实安益还获得海通证券三年、五年五星评级,银河证券近一年排名同类产品第四名。

此次发行的嘉实多盈债券,总体策略是适度择时,追求绝对收益目标,运用大类资产配置思路,多样化金融产品及工具的运用,追求长期投资思路的连续性以及低风险下的稳健业绩,力争为客户实现长期稳定的价值增值。

“首先根据风险收益目标确定战略资产与战术资产比例,再利用股指期货、国债期货等衍生工具起到收益保护与增强的作用。”赖礼辉指出。

具体来看,权益市场上,根据多盈特征,建立符合产品收益风险目标的产品股票池,选择一定仓位股息率较高,估值水平合理的股票,获取股息回报和业绩稳定增长的回报,在一定程度上降低股票持仓波动风险。

转债市场上,力求能攻善守,可转债兼具债性和股性,从可转债代表性指数来看,在市场下跌期间转债下跌有度,在市场上涨期间转债上涨不掉队。

纯债市场上,追求绝对收益,遵循大类资产轮动的投资框架,在杠杆(息差)策略、久期(骑乘)策略、信用策略中优选最佳资产类属和配置策略,既力争实现组合业绩稳健增长,又抵御一定的市场估值风险。

适度择时,力求能攻善守

继“虎尾”反弹后,兔年A股开市前夕,港股喜迎“开门红”,业内和投资者都对今年的市场表现抱有极大期待,对此,赖礼辉的观点是:“权益中期适度乐观,债券中性偏谨慎。”

首先来看权益市场,在外部流动性压力见顶、国内以稳地产为手段的稳增长政策到位背景下,春节后经济有望开始修复,两会后经济数据有望好转。“基本探明中期底部,未来六个月震荡上行概率偏大。”

具体操作上,赖礼辉指出,近期中央经济工作会议在具体工作布置上鲜明地突出了五大重点方向,扩内需、产业链建设、“两个毫不动摇”值得关注,房地产相关表述总体偏正面。

因此,未来组合在围绕内需布置上集中三大方向:一是传统内需投资端,典型如地产、基建;二是传统内需消费端,如食品饮料、农业、出行链;三是政策鼓励的创新型内需,如信创、半导体、高端制造、新能源等。

其次来看转债市场,转债资产在12月份也出现了较为明显的估值压缩,目前中高价转债已经陆续进入了配置区间,组合未来将重点关注优质转债配置。

此外来看债券市场,当前时点,债券市场收益率曲线短期风险不大,“整体中性策略,中长端利率债谨慎。”

同时,为真正做到能攻善守,力争更好的投资体验,嘉实多盈债券还严控回撤,设置了回撤预警线与风险预警干预措施,对回撤风险进行整体控制。

注:数据来源定期报告,嘉实安益成立于2016年8月25日,2017年-2021年净值增长率分别为6.21%、6.51%、4.16%、4.76%、7.85%,同期业绩比较基准收益率分别为9.82%、-9.02%、19.79%、15.30%、0.52%;历任基金经理:曲扬(2016.08.25-2020.12.30)、王亚洲(2021.09.03至今)、赖礼辉(2020.10.19至今)。

关键词: 嘉实基金